全球主要交易所股票期权收费模式

全球主要交易所股票期权收费模式

1.交易所股票期权交易主要收费项目

国际上,交易所对股票期权交易的收费项目主要有三种:交易费、清算费和行权费。交易费和清算费的收取方式可以分为两种:分开收取和合并收取。美国的交易所主要采取交易费和清算费分开收取的方式。香港、澳大利亚和欧洲等交易所把清算费并入交易费中,以交易清算费的形式收取。综合世界主要期权交易所交易结算收费情况来看,结算费占交易费的比例在8%到15%之间;行权费与交易费的比例多为55%左右。对于交易和清算分离的交易所,行权费一般由结算机构收取。值得注意的是,根据期权市场经验,期权到期日前,大部分合约都会平仓,行权合约的比例很小,因此行权费用只占期权总费用的很小一部分。境外主要交易所的收费项目及标准见表4.11。

表4.11 世界主要期权交易所交易结算收费表

续表

注:货币单位为本地货币。CBOE和Eurex未披露行权费数据

此外,国际主要交易所的收费还包括行情费、数据费等信息服务费。比如,纳斯达克市场2012年的市场数据费占全部收入的24%;纽交所2013年的市场数据费加上信息服务费合计占比为11%;德交所2012年的市场数据与分析服务收入占比为40%。

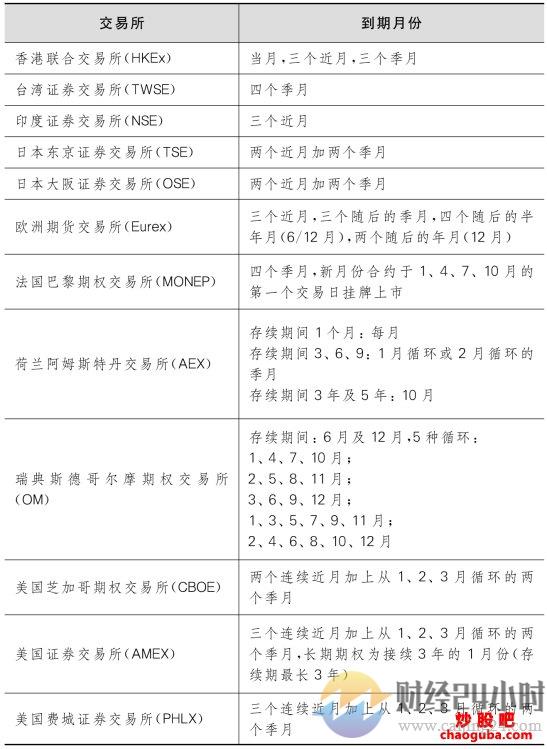

2.两种收费模式:按合约数量和按权利金比例

从交易所经手费来看,如表4.12所示,全球主要交易所对股票期权的收费方式分为按合约数量和按权利金比例收费两种。

(1)按合约数量收费

这种方式下,同一种类的期权不论处在平值、实值、虚值状态,都收取相同的费用,有利于抑制对深度虚值期权的炒作,且此种收费方式较简单,因此国际主要交易所都采取这种方式。比如,欧洲期货交易所每张合约的收费大体在0.1—0.2欧元之间。香港交易所的股票期权则是按照合约的名义价值分三级对每张合约收费,分别是0.5港元、1港元或3港元。美国的收费标准最复杂,但每张合约收费大体在0.2—0.5美元之间。

(2)按权利金比例收费

韩国和巴西采用按照权利金的某一比例收费的方式,分别约为权利金的万分之1和万分之3。这种收费方式的缺点是对于处在深度虚值的期权,权利金很低,交易费用也很低,容易助长投机炒作。韩国交易所也承认他们采取的期权收费方式一定程度上加剧了市场的投机氛围。

境外主要交易所的收费方式见表4.12,从表中可以看出,按照合约数量收费是主流的收费方式。

表4.12 全球主要交易所股票期权交易费用收费标准

3.收费标准

(1)交易所期权收费与权利金的比例均在万分之1以上

如表4.12所示,韩国和巴西的股权类期权费用分别是按期权权利金成交金额的万分之1与万分之3收取。美国按每张合约收费,通过粗略估算,其个股期权费用比例大致占权利金的万分之3左右,ETF期权费用约在千分之1.5和3左右。

具体估算过程如下,表格选取美国交易量最大的两只指数期权——SPDR标普500ETF(SPY)和纳指100ETF(QQQ),以及两只个股期权——APPLE和GOOGLE为样本。先计算最近到期日期权的平均价格,根据平均期权价格和到期时间的开方成正比的规律,将此到期日认购认沽期权的价格乘以加权平均系数,最终计算出全年平均期权价格(见表4.13),其中对SPY按4年的波动率指数调整,估算出其4年的期权平均价格为2.89美元。美国个股期权平均每张收费约0.45美元,因此对SPY ETF期权价格(4年平均价)和QQQ ETF期权(1年平均价)而言,交易费占期权权利金比例分别为0.15%和0.3%。对APPLE和GOOGLE两只个股期权而言,交易费占期权权利金比例分别为0.04%和0.03%。

表4.13 美国主要ETF和个股期权价格

(2)交易所期权收费与合约名义价值的比例在万分之0.2和万分之2之间

从境外成熟市场的情况看,按照合约张数收费的方式,交易费用与期权合约名义面值的比例大多在万分之0.2到万分之2之间,均值约为万分之0.8。表4.14列出了中国香港、美国、澳大利亚、欧洲和印度交易所成交量排名前10的股票期权的交易费用占合约面值的比值,所有的名义面值都是按照最接近平值的行权价来计算的。值得注意的是,近年来由于市场竞争激烈,期权交易费用总体上是经历了一个逐步降低的过程,达到目前的水平。

除交易费用外,境外主要交易所还收取市场行情、数据信息等与交易相关的费用。据估算,2012年境外主要交易所市场行情和数据信息收费平均约为交易费的1.3倍,如果按照包含市场行情、数据信息等的综合费率计算,主要期权交易所的期权交易费与期权合约名义面值的比例约为万分之1.8。

与期货相比,期权更为复杂,运行成本更高,因此国际上主要交易所期权合约收费一般要比期货合约高。例如,泛欧交易所(Euronext)股票期权合约每张交易收费为0.4欧元,股票期货合约每张收费为0.05欧元,期权合约交易收费是期货合约的8倍。美国标普500指数期权合约的交易收费平均约为标普500指数期货合约的2倍。

表4.14 美国、欧洲、澳大利亚、中国香港和印度交易所期权交易费用占合约面值的比例

续表

续表

续表

注:货币单位为当地货币

资料来源:彭博资讯。香港、美国数据截至2014年12月31日;其他国家数据截至2014年3月31日

(3)对不同投资者有不同的收费标准

需要指出的是,美国交易所的期权收费标准根据投资者类型而有所不同,大多数交易所对流动性提供者收取较低的交易费用。具体而言,美国期权收费模式有以下两种:

①传统的客户优先模式

传统上,期权的流动性不如现货市场,其采取做市商报价驱动的市场模式。在该模式下,做市商和散户的订单有较大机会进行撮合。该模式有以下几方面特点:

第一,客户优先(customer priority)。将市场订单区分为客户订单和做市商订单,客户订单优先执行。

第二,对客户的期权交易不征收费用(no customer transaction fee)。做市商报价执行时,做市商需要支付费用。

第三,按比例分配(pro rata)。保证做市商按订单的最优价格报价时,无论时间先后,一定能成交一部分订单。这样可以鼓励投资者提供大单。

第四,交易所对订单流付费(payment for order flow)。交易所向经纪公司提供的订单流付费,鼓励它们将订单转到自己的交易所成交。

传统上,国际交易所、芝加哥期权交易所、费城交易所和美国证券交易所等老牌期权交易所都采取这种模式。

②流动性提供与消耗模式(Maker-taker Model)

这是更接近现货市场的、更加激进的期权交易定价模式,它主要具有以下两个方面的特点:

第一,流动性提供者将获得收益。该模式不将市场参与者区分为客户和做市商,而是分为流动性提供者(maker)和消耗者(taker)。提供买卖限价订单的市场参与者是流动性提供者,主动点击这些订单成交、寻求流动性的市场参与者是流动性消耗者。交易所将给流动性提供者成交回扣,而对流动性消耗者收取费用。这种模式背后的逻辑是:市场参与者报出一份限价订单相当于向市场提供了一份期权,而期权不应该是免费的,应该获得收益。这种模式对公众投资者而言增加了交易费用,因为公众投资者大部分都是流动性消耗者。

第二,采取价格和时间优先的交易规则。这和大部分现货市场交易方式一样,有利于鼓励市场参与者更激进地报价,缩小买卖价差。

Maker-taker定价模式最早由Island ECN在现货市场上采用,后来一些期权交易所也开始采用。波士顿期权交易所、纽约Arca期权交易所、纳斯达克期权市场和Bats期权市场对ETF期权等大多数产品采取maker-taker的定价方式,采取价格和时间优先的交易规则,对客户类型不作区分,按照最优价格和订单的先后顺序执行订单。

表4.15 美国期权交易所交易模式

4.7.2 上交所股票期权交易收费方案设计

1.按每张合约收费

如果按权利金比例收费,其缺点是对于处在深度虚值的期权,权利金很低,交易费用也很低,容易助长投机炒作。韩国交易所也承认它们采取的期权收费方式一定程度上加剧了市场的投机氛围。

如果按合约收费,同一种类的期权不论处在平值、实值、虚值状态,都收取相同的费用,有利于抑制对深度虚值期权的炒作,且此种收费方式较简单,国际上的主要交易所都采取这种方式。从抑制炒作的角度出发,宜采取按合约收费的方式。

2.收费标准测算

由于个股和ETF价格相差较大,合约名义价值差别较大,因此对个股期权和ETF期权分别确定收费标准。我们测算了上证50指数成分股及50ETF、180ETF和300ETF合约的名义价值,并按万分之1的标准进行了收费分析,如表4.16所示。其中,合约单位为预估,贵州茅台价格较高,拟取500,平值15元以上取1000,平值介于15至5元取5000,平值低于5元的取10000。

表4.16 合约收费测算表(单位:元)

续表

续表

续表

注:收盘价为2014年3月31日收盘价

根据以上测算,个股期权合约收费设置为3元/张,ETF期权合约收费设置为2元/张。值得注意的是,由于历史原因,我国证券交易所基本不单独收取市场行情、数据等信息费和服务费。因此,在某种意义上,可以考虑上述收费是包含了市场行情、数据等信息费的综合费率。考虑到这一层因素,如果按综合费率计算,上交所对市场参与者实际收取的综合费率要低于国外主要交易所收取的综合费率。

3.股票期权收费方案

(1)收费方式。从抑制炒作的角度出发,采取按合约张数收费的方式。

- 上一篇:数字期权(二元期权)及案例

- 下一篇:做市商制度的主要模式