认识CME期货及远期差价合约

认识CME期货及远期差价合约

现如今的CME在分别完成了对CBOT(2006年)与NYMEX(2008年)的并购之后已然成为了世界上最大的期货交易所和最大的衍生品清算中心,但如果追根溯源的话,CME最早创立于1874年,而其并购的CBOT则更早(创立于1848年),它们是由农产品经销商和谷物商人发起成立的。因为在此之前,农民、贸易商和物流环节都发现农产品的价格极易受到天气或者延迟交货等诸多不确定性事件的影响而出现波动,且在实际的交易过程中也很难预知未来的行情变化,因此规避价格风险,保障合理的利润成为了他们迫切想要实现的目标。起初人们想到了用远期合约的方式来消除因为现货价格波动所带来的风险,但随后人们发现在订立远期合约的过程中也存在着诸多不足:一是现货远期合约的每次交易都要经历长时间的谈判且交易成本相对较高;二是合约能否到期履约无法保证,存在较大的信用风险;三是远期合约并不是集中在一个市场签订和交易的,所以寻找签约的对象不太容易,转让也非常困难;四是因为该项契约都是买卖双方私下订立的,并不能反映现货市场的整体情况;五是远期合约中预先固定成交价格的方式,虽然能在一定程度上为交易者转移价格波动的风险,但是,这并不能完全达到转移价格风险的目的,只不过是把价格波动的风险在买方和卖方之间转移,价格波动的风险仍然停留在商业领域中。此外,这种预先固定价格的方式也相应地降低了价格的灵活性,使得现货价格不能随时反映市场供求的变化。为了解决并完善远期合约的多项不足,期货合约与期货交易所应运而生,并通过合约标准、集中交易、双向交易和对冲、保证金交易、当日无负债等制度的创新,令绝大多数的现货交易参与者们能够在一个公开、集中交易的市场中交易指定的商品期货合约,以达到趋利避险的目的。需要指出的是,也正是由于他们的加入,现货市场价格与期货市场的价格形成了高度的联动性,交易所的价格发现功能也日益增强,与此同时,期货市场的价格对现货市场的交易也发挥了重要的作用。正是基于这种高度紧密的联动性,芝加哥期货交易所的农产品的报价才得以被世人所重视,而这一特点也成为了它取得全球农产品定价权的基本要素。

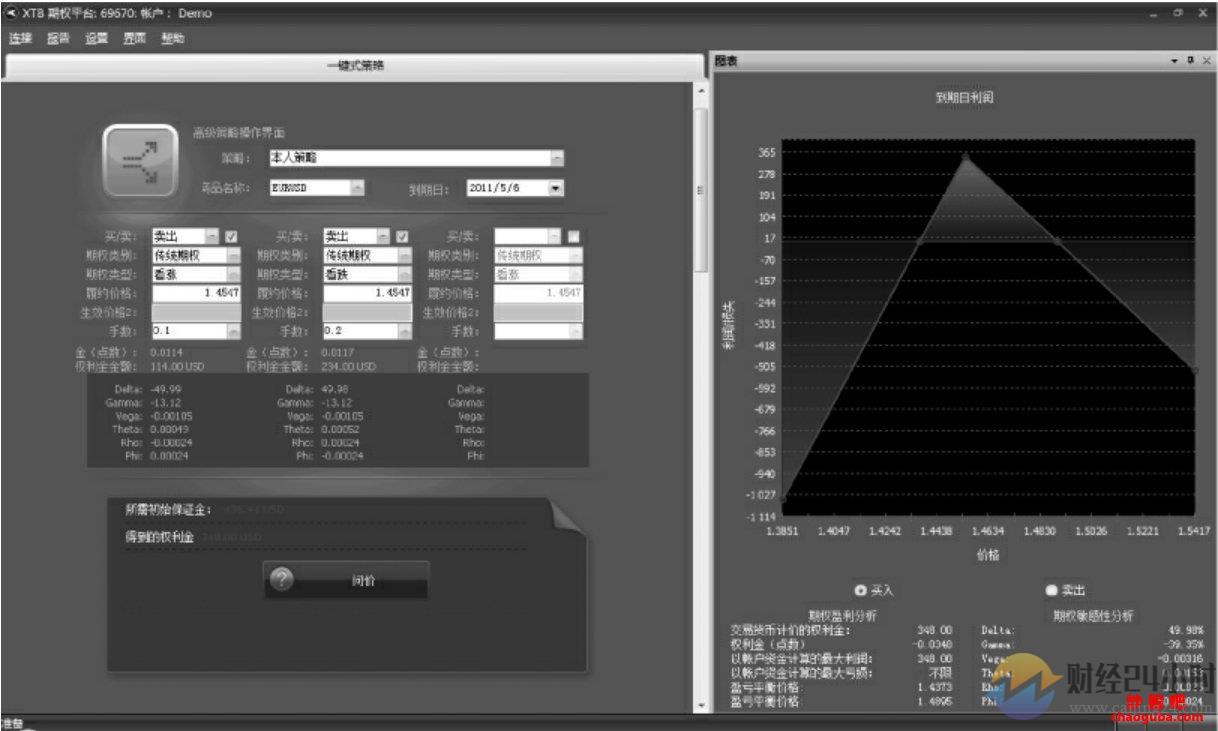

相对于CBOT突出的定价功能,美国在世界范围内所占据的农业地位也是令其成为全球农产品价格风向标的重要基石。试想如果美国农产品产量、进出口量无足轻重的话,CBOT的价格也很难获得国际社会的认可。美国不仅是当今世界农产品的第二大产量国(中国第一)和头号农业强国,而且部分农产品的产销量也在国际市场上占据了举足轻重的地位,其中玉米、大豆的生产量和出口量占第一位,而小麦则保持着全球第三大产量和第一大出口量的地位。截至目前,美国在上述领域所取得的国际地位无人能够动摇,美国粮食的产量、库存、销售情况以及国内现货和期货价格也顺理成章地成为了国际粮价的标杆。正是基于上述先天性的优势以及严格的监管,在CBOT交易的谷物类和油籽类的期货合约也因此成为了各类投资者(包括美国以外的国际资本)首选的农产品投资工具。为了进一步方便各类投资者参与谷物类和油籽类农产品期货的投资活动,有实力的银行和证券行甚至是CBOT交易所的会员开发了基于上述期货合约的差价合约(CFD),并提供更高的杠杆以降低准入门槛,增强了资金的使用效率,因此也获得了越来越多投资者的青睐。交易流程见图1.17。

图1.17 CFD交易流程图

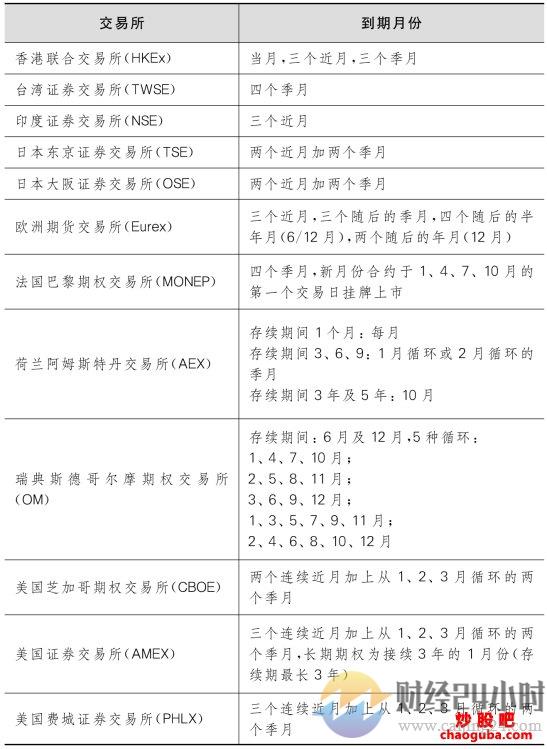

不同市场期货交易制度比较如表1.3所示。

表1.3 不同市场期货交易制度比较

除了谷物类和油籽类期货之外,CBOT还是美国中、长期国债期货、股指期货和外汇期货的交易场所,而它们也同样可以被开发成CFD差价合约。对于普通投资者而言,借助上述金融衍生品工具,无论宏观经济是否景气,您都可以获得投资机会(经济好的年份股市会上涨,投资股指期货;经济差的年份股市下跌,国债价格会上升,投资股指期货,此外不同经济体之间财经状况的差异最终也会导致外汇市场出现波动)。此外,CME旗下的NYMEX、COMEX两大市场在全球能源和贵金属定价过程中也扮演着非常重要的角色,如果大家有兴趣的话可以登录CME的官方网站:http://www.cmegroup.com/。