做市商的权利

做市商的权利

在提供流动性业务过程中,做市商比普通投资者承担更大的交易风险。因此,针对做市商在期权市场上承担的义务,赋予做市商与其义务相应的权利成为境外期权市场的通行做法。一般而言,做市商享有的权利,一方面指能够降低其期权交易成本的各项措施,包括减免手续费、保证金及有关税费;另一方面指做市商可以在特定情况下豁免其报价义务,或者享有交易所给予的其他保护性措施。

1.美国芝加哥期权交易所(CBOE)

(1)做市商享有的费用优惠

CBOE做市商享有的费用优惠主要体现在交易手续费的降低。根据一个月内达成的交易量不同,做市商享有5个不同等级的交易手续费标准:交易量在100 000张合约以内的,手续费为每张合约0.25美元;交易量在100 001—2 000 000张合约的,手续费为每张合约0.17美元;交易量在2 000 001—4 000 000张合约的,手续费为每张合约0.10美元;交易量在4 000 001—6 000 000张合约的,手续费为每张合约0.05美元;交易量在6 000 001以上的,手续费为每张合约0.03美元。这一收费标准明显低于其他市场参与者。

表5.11 CBOE做市商手续费标准

(2)其他权利

CBOE允许做市商在特定情况下不予报价,当出现特别离谱的委托价格时,做市商有权不作回复或者不以最优报价回复。

CBOE设有一个交易费用基金(market fee fund),该基金每月结算一次,如果某月手续费收入的20%以上来自做市商以外的投资者,那么交易所会把交易费用的这部分盈余按比例奖励给各做市商,如果该月的交易费用盈余少于20%,则由DPM委员会投票决定是否返佣。做市商必须在每个月结束后60天内将返佣申请表上报交易所,否则视为自动放弃。

2.香港交易所(HKEx)

香港期权市场做市商享有的权利较为广泛。

(1)费用优惠

根据期权合约的名义价值不同,期权交易收费分成3类:第一类是期权合约的名义价值在25 000港元以上的,每张合约收费3港元;第二类是期权合约的名义价值在10 000港元以上25 000港元以下的,每张合约收费1港元;第三类是期权合约的名义价值在10 000港元以下的,每张合约收费0.5港元。

①一般做市商的费用优惠

如表5.12所示,一般做市商在一个月内就指定数目期权合约提供持续报价的交易时间达70%以上的,或者一个月内提供回应报价达70%以上的,第一类每张合约收费1.5港元,第二类每张合约收费0.8港元,第三类每张合约收费0.4港元。

表5.12 一般做市商的费用优惠

②主要做市商的费用优惠

主要做市商履行了委任信中要求的持续报价以及回应报价要求,第一类每张合约收费1.2元,第二类每张合约收费0.6元,第三类每张合约收费0.3港元。主要做市商还可以与交易所协商,执行其他更低的收费标准。

主要做市商没有完成委任信中的要求,但是达到了一般做市商的表现水平,收费同一般做市商,第一类每张合约收费1.5港元,第二类每张合约收费0.8元,第三类股每张合约收费0.4港元。主要做市商还可以与交易所协商,执行其他更低的收费标准。

表5.13 主要做市商的收费优惠

(2)豁免印花税

为促进期权市场发展,香港交易所和香港特区政府达成一致方案,做市商因对冲而买卖相应标的股票的印花税可以得到豁免。

(3)沽空限制激励

豁免做市商因为对冲而低于卖出价沽空股票的限制。香港个人和机构投资者不得低于卖出价格沽空股票(即不得低于当前市场最新成交价融券卖出)。为促进股票期权市场发展,港交所取得香港证监会同意,允许相关股票期权的做市商低于卖出价沽空股票。

(4)使用大量报价设施

经选定的做市商可以使用大量报价系统中的大量报价功能,做市商可以通过一个大量报价指令同时为4个期权合约进行买卖报价,有助于提高期权市场流动性。只有承担了为100个以上期权合约提供持续报价义务的做市商才可以使用Mass Quote功能。另外,大量报价设施还提供了Mass Withdraw功能(只适用于为100个以上合约提供持续报价要求的做市商)。在期权标的股票突然发生大幅价格波动的情况下,做市商可以通过Mass Withdraw功能,即时撤回所有报价。

(5)报价责任的豁免

一般做市商无须提供以下报价:一是少于标的最佳买卖差价(发出报价时)加5个最小报价单位(如标的的价格低于100)或加10个最小报价单位(如标的的价格等于100或以上)的报价;二是价值接近零的极价外合约回应买报价要求。但是,做市商仍有责任在所需回应时限内,发出价格上限不超过10个最小报价单位的限价卖报价,当中报价所涉及证券的数量及报价有效时间须符合有关最低规定。

主要做市商无须提供以下报价:一是少于标的最佳买卖价差(发出报价时)加5个最小报价单位(如标的的价格<$100)或标的最佳买卖差价(发出报价时)加10个最小报价单位(如标的的价格≥$100)之报价。如果卖盘为10个最小报价单位或以下,主要做市商并非必须报买价。

3.欧洲期货交易所(Eurex)

(1)费用优惠

做市商在履行了相应责任后,每月可以得到交易手续费的返还。对于在策略交易中不提供做市业务的期权,一般做市商和永久做市商的手续费返还比例为55%,高级做市商的返还比例为80%。对于在策略交易中也提供做市业务的期权,永久做市商的手续费返还比例为45%,高级做市商的返还比例为70%。

(2)放宽持仓限制

交易所可以给予做市商特别的持仓限额。一般投资者的期权合约持仓限额是该期权标的证券在外流通股本的1%,做市商的持仓上限可放宽至上述数量的3倍。做市商可以在交易时段暂时超出持仓限额,但是在闭市时不可以超出持仓限制。

(3)做市商保护机制

做市商提供持续报价,面临着高风险。系统操作风险以及突发的市场波动会给做市商带来巨大的持仓风险,Eurex提供了两种做市商保护机制。

①针对系统风险

一是建立了做市商联接监视器。根据永久做市商和高级做市商的申请,欧洲期货交易所为做市商安装了软件,监控期货交易所和市场参与人之间的技术接口。如果在给定时间内发生了技术中断,所有的报价将会被取消。二是建立了做市商“心跳检测机制”。针对系统操作风险,在Eurex系统和做市商系统之间建立了心跳检测机制,应对可能出现的因客户软件或者Eurex设施引起的技术故障。Eurex每隔5秒钟检查做市商端相关报价系统与Eurex端系统连接是否正常,收到做市商端发出的正常运行信号,做市商正常履行报价义务。如果Eurex没有收到做市商端发出的系统正常运行的信号,则最迟间隔11秒钟,所有的报价将被Eurex立即自动撤销。

②针对市场波动风险

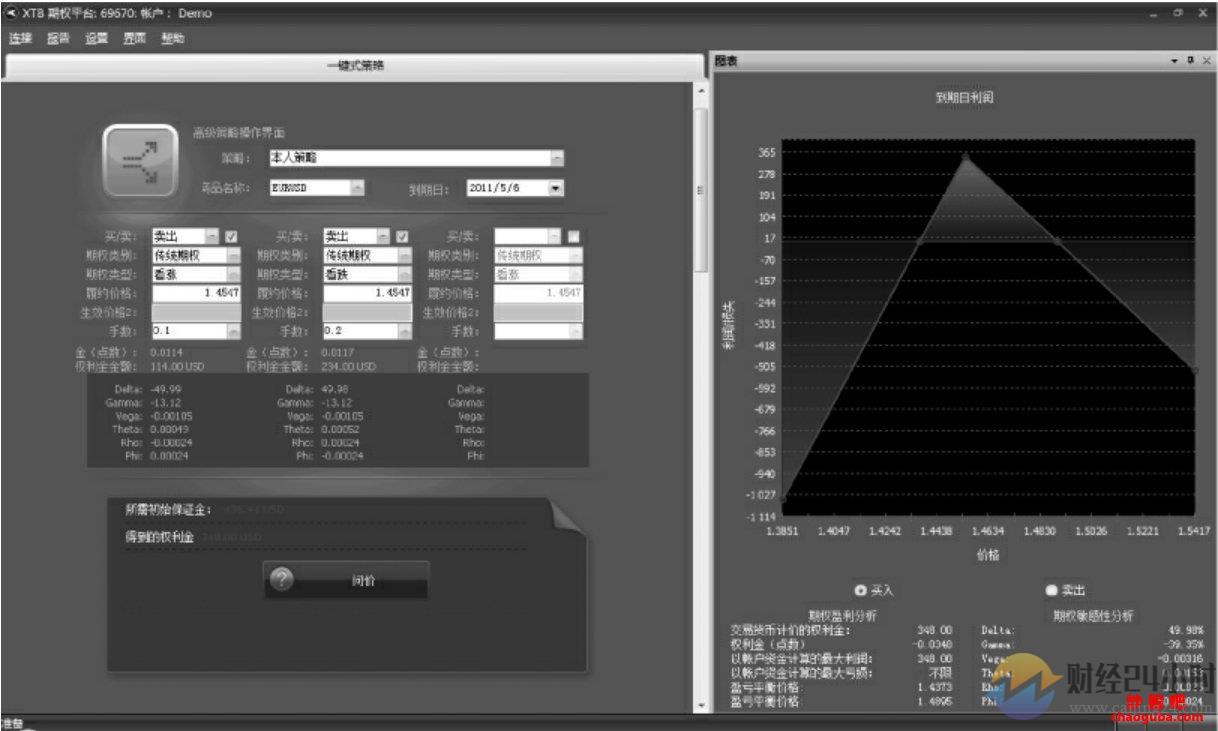

Eurex建立了大单撤销机制。保护机制可以阻止做市商大量的报价同时成交,发挥额外风险控制作用。Eurex每秒钟都在计算单个做市商对于单个期权类别的报价数量。在既定的时间内,Eurex通过交易量、Delta、Vega等三个指标设置了做市商的持仓上限。做市商可以在上述三个指标中选择适用于自身的指标,并设定最大持仓额度。一旦在既定的时间内触发事先设定的额度,则所有报价可能被撤销。

交易量统计所有的交易合约数。Delta统计数据,对于期货,为购买期货合约的数量和出售期货合约的数量之间的差异;对于期权,新交易系统首先计算购买认购期权合约的数量和售出认购期权合约数量之间的差异,再计算购买认沽期权合约的数量和售出认沽期权合约数量之间的差异,最后此两者之间差异即为Delta统计数据。Vega统计数据仅计算期权,为购买合约数量减去出售合约数量。

对期权合约,其交易量,Delta和Vega的计算公式如下:

Volume=#BC+#BP+#SC+#SP

Delta=(#BC一#SC)一(#BP一#SP)

Vega=(#BC+#BP)一(#SC+#SP)

其中#BC是购买认购(或看涨)合约数量,#BP是购买认沽(或看跌)合约数量,#SC是出售认购(或看涨)合约数量和# SP是出售认沽(或看跌)合约数量。

做市商可以针对以上3种测度进行阈值设置,一旦超过了阈值,则超出的报价每秒钟会监控一次。

表5.14 欧洲期货交易所交易量、Delta、Vega阀值设定

如果根据上述计算方法算出的持仓限额达到预先设定的风险上限,单一合约所有的常规订单和策略订单都被置于“效力待定”状态,并且做市商不可以再输入新的报价。做市商在评估市场状况后,可以决定是撤销还是执行“效力待定”的报价。一旦做市商决定撤销报价,可以通过发出一个指令撤销所有报价。

4.台湾期货交易所(TAIFEX)

台湾期货交易所规定,做市商当月回复询价请求的报价比率、有效报价累计时间及做市量符合交易所规定的,交易所将减免其当月的交易经手费、结算服务费或视市场状况予以奖励。

表5.15 台湾期货交易的期权做市商费用减免

当市场发生巨幅波动或因突发事故影响正常交易的时候,经交易所宣布后,做市商可以暂停执行做市业务。

5.我国股票期权市场做市商权利

做市商根据业务指引及做市协议,在承担做市义务的同时享有一定的权利,包括申请提高持仓限额以及做市义务豁免等。

(1)费用减免和激励

交易所根据做市商的报价要求,每月对做市商进行考核。考核达标的,对做市商的期权交易费以及结算费给予减免并予以一定的激励。

(2)持仓额度增加

做市商可以根据做市业务需要,向交易所申请提高持仓限额。持仓限额申请包括:权利仓持仓限额、总持仓限额、每日买入开仓限额等。

(3)报价责任的豁免

①期权合约交易价格(即最新成交价,下同)达到涨停或者跌停价格,做市商可以仅提供单边报价。

②当合约标的为个股的期权合约交易价格小于0.005元,或者合约标的为交易所交易型开放式指数基金的期权合约交易价格小于0.001元时,做市商可以暂停对该合约提供买入报价。

③因不可抗力、意外事件或者技术故障等导致无法继续提供做市服务,做市商可以暂停对部分或者全部合约品种提供做市服务,并立即向上交所报告。

- 上一篇:期权市场期权合约合约名称及合约代码

- 下一篇:做市商评价机制