借助利差交易及案例分析

借助利差交易及案例分析

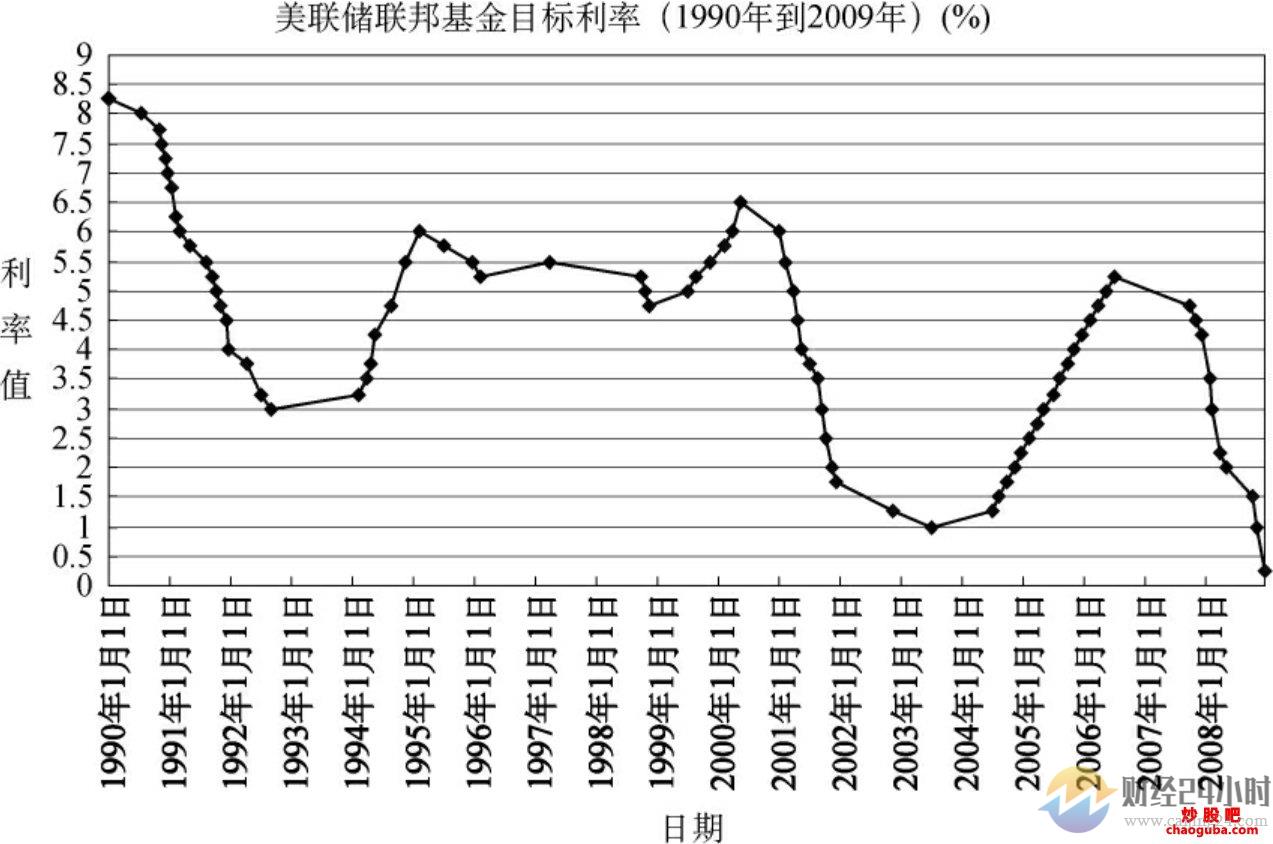

说到利率差异,有一定交易经验的投资者就马上会联想到高息货币和套息交易。确实,在外汇市场中一旦经济和金融环境稳定的话,套息交易(买入高息货币)总是会非常活跃,而且高息货币和有升息预期的货币也总能成为强势品种。结合前文中的美元指数为例,如果美国的利率相对其他国家的利率不具备优势,或者其他国家和地区央行的升息预期要强于美联储的话,那么即便美国经济总体上强劲,美元指数也会呈现总体弱势的特征,而当美联储先于其他央行升息或者美国的利率相对较高时,美元指数对其他货币的强势才能够维持较长一段时间。

回顾过去10年外汇市场的变化,我们可以发现,由于美联储总体上采取了低利率的政策,绝大多数非美元货币凭借不同时期的利率优势以及利率政策取向和人们对其未来的预期,总能够占据主动并总体上维持着对美元的优势。

案例

在2001年的时候,当时美联储连续大幅降息,到了当年的5月份,欧元区的利率开始高于美国的利率,这一利差的变化最终成为了决定EURUSD牛市进程的重要因素,直至2004年12月份美国的利率再度对欧元区取得优势,见图3.7、图3.8。

案例

在2009年,澳大利亚经济成功摆脱经济衰退并且经济增长的潜力和通胀压力都在上升。此时,澳大利亚央行在同年的10月份开启了新一轮的升息周期,期间虽然遭遇了欧债危机的影响,但澳联储对经济前景依旧充满信心并适时地连续提高利率,在这一过程中出于对投资回报的考虑,投资者大量增持澳元,而澳元也最终得以连续刷新历史新高,尽管澳元的上涨也反映了美元的弱势,但很大程度上澳联储升息才是主因,见图3.9。

图3.7 2000年4月至2007年6月欧元区回购融资利率与美联储联邦基金目标利率对比图

图3.8 EURUSD随利率变化

图3.9 AUDUSD随利率变化

通过以上几个案例,想必您对高息货币以及正处于升息周期中的货币已经产生了兴趣。不过,高息货币并非在任何时候都会有杰出的表现。在某些时段下,高息货币在金融危机爆发之后一段时期内,同样也会产生巨大的下跌空间。也就是说,在经济繁荣的时候要买入高息货币和正处于升息周期中有升息预期的货币;在经济不佳的时候则要彻底抛弃这一指导思想,转而增持低息或者未来降息空间不大的品种。