缩量——不同市况下的反技术特征

缩量——不同市况下的反技术特征 当我们从技术角度分析行情的性质、研判行情的趋势时,量价配合无疑是最重要的原则。缩量这一技术现象对处于不同趋势的个股而言,往往具有明显的反技术特征,绝对不能忽视。

无量空涨——喜大于忧

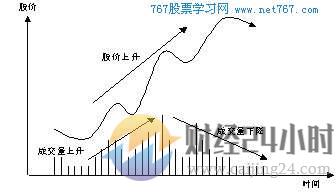

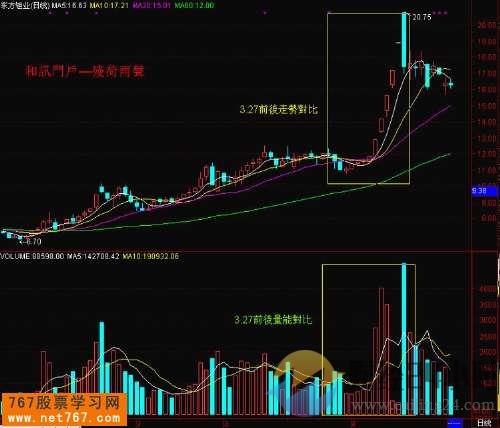

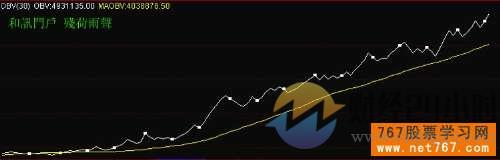

通常,无量上涨被当成危险信号,因为这显示多头能量不足,但其实不然。由于中国股市尚不成熟,集团性的主力资金集中火力攻击流通盘相对较小的个股,是相当普遍的现象。于是形形色色的牛股就应运而生,这类个股在启动时往往成交量比较大,多空搏杀激烈,行情趋势难料,但一旦完成这个放量震荡过程之后,行情就会逐渐进入一种无量空涨状态。由于较大比例的流通股本均被锁定,少量分散在外的散户筹码,在持续单边上行时更是跟随主力一起锁仓,结果空涨行情往往没完没了。许多大牛股涨幅的很大一部分往往都在无量空涨这一阶段。最典型的是南通机床,99年4月初在持续震荡放巨量上台阶之后,成交量开始萎缩,股价也小幅盘升,仿佛大势不妙,后来却一路狂升;再如超级大牛股康达尔也曾在漫长的牛市中,多次出现无量空涨的状态。当然这种无量空涨之前,必然有一个放量震荡逐渐形成明朗上升趋势的过程。因此,空涨并不是坏事,只要无量,其主力资金的结构就明显没有改变,一般而言行情会持续向好,直到成交量改变,使行情性质发生改变为止。

缩量下跌——大势不妙

一般而言,放量下跌是一个危险信号,缩量下跌却显示空方能量不足,危险不大,但笔者认为,缩量下跌往往更加不妙。对个股而言,高位持续震荡放巨量,突然再放巨量暴跌,必然有强劲的反弹,之后即逐渐缩量下跌,如果你以为该股有主力庄家在托盘,成交量萎缩,主力庄家难以出局或许还要托盘,行情还可看好,那就错了。一方面没有理由保证主力资金就绝对不会被套牢,另一方面在成交量萎缩之前的高位震荡放量过程中,主力资金到底玩了什么花招还很难断定,因而许多强势庄股在缩量阴跌之后,后期往往跌势漫漫,更重要的是它往往看起来下跌幅度不大,给人一种下有支撑的错觉,投资者心理上也很能够承受这种小幅下跌,不料这是钝刀子割肉,初看起来没什么危险,过一段时间回头一望,已经滑下崇山峻岭。因此,对大震荡之后的缩量阴跌的股票要保持高度的警觉。这些股票往往会跌到叫持有者绝望、叫欲买者失望、最终被人遗忘的程度。

成交量改变——行情重新判断

无量空涨或者缩量阴跌往往都代表一种趋势,只要成交量萎缩的特征不改变,行情的性质往往也会延伸,但是成交量突然之间发生了巨变,则以前所有判断行情的基础条件,比如基本面、技术面、主力资金、市场热点结构等等都得重新审视,绝对不能因惰性而沿用前期的判断定势。比如无量空涨之后,再放巨量飚升或者突然震荡放巨量下跌;比如缩量阴跌之后,突然低位放巨量震荡,行情必须以此为起点重新判断,很可能行情的性质正在发生改变,很可能行情已经涨过头或者跌过头。一般而言,行情在漫长的缩量阴跌之后,第一次放量往往还很难扭转颓势,并且这种成交量往往也仅是在成交量图上显示出一根长长的红柱,只是相对前期成交量放大若干倍,绝对成交量巨变并未出现,行情还有反复,但如果反复震荡,不断放量,行情在低位持续较长时间,则要将成交量累积起来看。不管上行突破,还是下行突破,这样的行情需要引起注意。成交量趋势不变,行情趋势延伸;成交量改变,行情需要重新判断。这不仅是研究缩量个股趋势的重

要依据,也是研究放量个股趋势的重要前题。

来源:

无量空涨——喜大于忧

通常,无量上涨被当成危险信号,因为这显示多头能量不足,但其实不然。由于中国股市尚不成熟,集团性的主力资金集中火力攻击流通盘相对较小的个股,是相当普遍的现象。于是形形色色的牛股就应运而生,这类个股在启动时往往成交量比较大,多空搏杀激烈,行情趋势难料,但一旦完成这个放量震荡过程之后,行情就会逐渐进入一种无量空涨状态。由于较大比例的流通股本均被锁定,少量分散在外的散户筹码,在持续单边上行时更是跟随主力一起锁仓,结果空涨行情往往没完没了。许多大牛股涨幅的很大一部分往往都在无量空涨这一阶段。最典型的是南通机床,99年4月初在持续震荡放巨量上台阶之后,成交量开始萎缩,股价也小幅盘升,仿佛大势不妙,后来却一路狂升;再如超级大牛股康达尔也曾在漫长的牛市中,多次出现无量空涨的状态。当然这种无量空涨之前,必然有一个放量震荡逐渐形成明朗上升趋势的过程。因此,空涨并不是坏事,只要无量,其主力资金的结构就明显没有改变,一般而言行情会持续向好,直到成交量改变,使行情性质发生改变为止。

缩量下跌——大势不妙

一般而言,放量下跌是一个危险信号,缩量下跌却显示空方能量不足,危险不大,但笔者认为,缩量下跌往往更加不妙。对个股而言,高位持续震荡放巨量,突然再放巨量暴跌,必然有强劲的反弹,之后即逐渐缩量下跌,如果你以为该股有主力庄家在托盘,成交量萎缩,主力庄家难以出局或许还要托盘,行情还可看好,那就错了。一方面没有理由保证主力资金就绝对不会被套牢,另一方面在成交量萎缩之前的高位震荡放量过程中,主力资金到底玩了什么花招还很难断定,因而许多强势庄股在缩量阴跌之后,后期往往跌势漫漫,更重要的是它往往看起来下跌幅度不大,给人一种下有支撑的错觉,投资者心理上也很能够承受这种小幅下跌,不料这是钝刀子割肉,初看起来没什么危险,过一段时间回头一望,已经滑下崇山峻岭。因此,对大震荡之后的缩量阴跌的股票要保持高度的警觉。这些股票往往会跌到叫持有者绝望、叫欲买者失望、最终被人遗忘的程度。

成交量改变——行情重新判断

无量空涨或者缩量阴跌往往都代表一种趋势,只要成交量萎缩的特征不改变,行情的性质往往也会延伸,但是成交量突然之间发生了巨变,则以前所有判断行情的基础条件,比如基本面、技术面、主力资金、市场热点结构等等都得重新审视,绝对不能因惰性而沿用前期的判断定势。比如无量空涨之后,再放巨量飚升或者突然震荡放巨量下跌;比如缩量阴跌之后,突然低位放巨量震荡,行情必须以此为起点重新判断,很可能行情的性质正在发生改变,很可能行情已经涨过头或者跌过头。一般而言,行情在漫长的缩量阴跌之后,第一次放量往往还很难扭转颓势,并且这种成交量往往也仅是在成交量图上显示出一根长长的红柱,只是相对前期成交量放大若干倍,绝对成交量巨变并未出现,行情还有反复,但如果反复震荡,不断放量,行情在低位持续较长时间,则要将成交量累积起来看。不管上行突破,还是下行突破,这样的行情需要引起注意。成交量趋势不变,行情趋势延伸;成交量改变,行情需要重新判断。这不仅是研究缩量个股趋势的重

要依据,也是研究放量个股趋势的重要前题。

来源:

- 上一篇:把握成交量的波动规律

- 下一篇:认清量能的表现