分时战法研究(25)

股市中我们经常碰到很多股票瞬间涨停或跌停的事情,对这些特异现象的处理结果很多都是不了了之,作为散户我们势单力薄,不公正的市场秩序一直延续着,呐喊不公也改变不了什么,能做的似乎就是仔细研究秒杀背后的主力动向和市场含义了。

实战范例一:

000783,长江证券,公司定于2011年3月4日以12.67元的价格增发6亿股,可停牌增发前一日即3月3日来事了,股价在最后三分钟被88554手的卖单砸至接近跌停的位置,全天几乎都在13元上徘徊的价位瞬间被砸至12元收盘,这样就以远低于增发价收盘。拿这个案例说事是因为它太经典了,这是个典型的机构博弈的实盘战例。

第一,定向增发的对象是特定的机构和自然人,这必然会伤害到没获得增发机会的机构或大户的利益,因为增发价离现行股价(13元以上)约有5%的收益,凭什么无端端让他人获利,不满和怨愤最终使这些人尾盘酿制了如此大的阴谋,那就是让敢去申购的人统统无利可图。从这一点看场内机构大获全胜,原本打算增发6亿股最终申购的只有2亿股。

第二,增发由于增加了股本必然会摊薄未来的每股收益,这对中短线庄家显然是不利的。从长江证券增发的用途看将具体投向四个方向:开展融资融券等创新业务、加大对子公司的投入、进一步加强营业网点建设,择机收购证券类资产、适度提高证券投资业务规模。这些项目见效至少需要两三个会计年度,中短线主力显然无法等待那么长时间。想在未来短时间内让公司收益配合自己的操盘就必然要将增发的数量控制在低点。

第三,从纯操盘控制上讲,如果增发6亿获利股这必然会增加筹码收集难度,将股价打至低点就让自己处于有利位置,这样就使增发对象处于亏损状态,增发对象要么割肉要么自救,主力这样做无疑打到了自损三百杀敌五千的效果。从追击长江证券一直在12.67元下方运行态势看,3月21日解禁的增发股显然没占到便宜,如果卖出去的话连手续费都不够。

从上述分析看,长江证券在消化掉这2亿股的浮筹后必然会选择向上(非股票推荐仅供参考),不过从机构博弈的过程看,证券市场到处充满了血性,所以短线难就难在这里,从去年不少热衷于短线的私募被清盘中也可见一斑,既然短线高手下场都如此“杯具”,我想成长性投资似乎更适合绝大多数散户,你最需要的是一种能让你长期持续盈利的操作模式,这种模式绝非短线。

实战范例二:

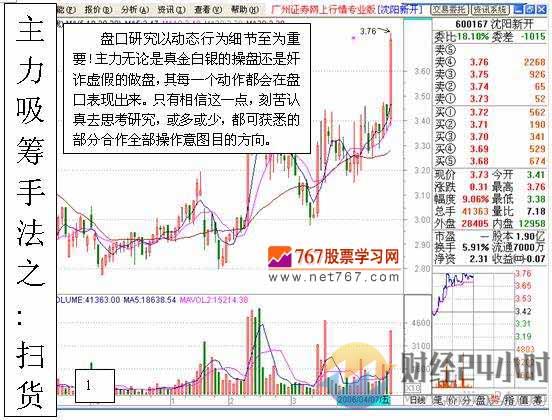

600546,山煤国际,2010年6月1日也来了这么一出,注意当天是儿童节,可见主力是童心未泯,尾盘送了个大礼。尾盘以130万股的买单扫货股价瞬间被拉至涨停。这个案例虽看起来和长江证券的跌停似乎是截然相反,但也很经典。

第一,大家从14.59分的大单看,前3000手应该是明显的扫除其他用户挂的卖单的,后面的9887手应该是明显的利益输送。如果同是机构席位的话那去大宗交易平台交易就行了,还能省去不少交易费用,但从该股收盘后的情况看这9887手的卖方非常分散,应该是属于暗庄、游资之类,不去大宗交易平台很明显是怕自己操纵股价的行为败露。那是哪个傻帽愿去以涨停的价格去买货,这很明显二者之间有明确的私下协议,买入者应该能获得不菲的补偿。

第二,另一方面看,股价拉至涨停后会使股价较长时间维持在相对高位,从随后几天的换手激增看,买入机构快速完成了建仓,这当然是卖方给予买方的对倒。随后股价以一个缩量坑砸出了历史大底,这个底属于明显的趋势背离,详细分析大家可以看我的诡道上篇,随后股价在三个月快速翻倍,由16元涨至40元。

第三,从股价运作看,主力从建仓到拉升仅仅4个月,可见其时间之紧迫,在拉至40.50元的前几个交易日出现了两个近乎一字涨停的走势,可见其出货的急迫性,这个主力资金来源应该有问题,我猜测应该属于高息借贷资本。这也从另一方面验证了6月1日的涨停板扫货应该属于急切建仓的一部分。上述故事情节简单概括起来就是:两个主力一个熬不下去急切出货,另一个急切建仓,二者狼狈为奸各得所需,在证券市场上就演绎了这么一出似乎让人看不懂得秒杀闹剧,让人感到更为闹剧的是这两起秒杀最后的处理结果都是不了了之。

- 上一篇:分时战法研究(26)

- 下一篇:分时战法研究(24)